Kapitalanlage Fonds: Zeitgebundener Index Kauf + ETF

Fonds als Kapitalanlage bieten sich insbesondere für Anleger an, die sich nicht täglich mit der Nachrichtenwelt beschäftigen wollen. Der Erfolg einzelner Aktien hängt stark vom Tagesgeschäft ab. Sogenannte Fonds vereinen verschiedene Papiere zu einem gebündelten Anlageportfolio. Aktien werden im Allgemeinen als Risikohaft und Spekulativ angesehen. Doch gibt es auch im Handeln mit Wertpapieren unterschieden. Zum Beispiel aktive Anleger mit Einzelpapieren und zurückhaltende Anlager (passiv), die sich auf ETF (Indexfonds wie DAX, NASDAQ & Co.) fokussieren. Wir werfen heute einen Blick auf das Thema Fonds als Kapitalanlage. Wir beleuchten Vorteile, Nachteile und Risiken, werfen auch aber auch einen Blick auf die Händler-Typen sowie Zahlen und Fakten zum Aktienfonds. Du hast Kapital mit dem du spielen kannst? Dann schau dir hier auch unseren Artikel zum Thema Aktien an. Jetzt starten wir mit Fonds, der Definition, ihren Vorteilen und Nachteilen?

Zurück zum Leitartikel Kapitalanlage.

Aktien Fonds: Vorteile, Nachteile und Risiko

Wer auf Nummer sicher investieren will, der setzt auf Fonds. Bevor es an den Kauf geht, bis es aber zunächst viele Fragen zu beantworten.

- Was ist ein ETF einfach erklärt?

- Welche Art von Fonds gibt es?

- Was sind Transaktionskosten bei Fonds?

- Was sind die laufenden Kosten bei einem Fonds?

- Wie stabil ist die Wertentwicklung?

- Welche Kosten entstehen beim ETF Sparplan?

- Was sind die besten ETFs? – dazu am Ende mehr, bei den Top 3 Fonds

Fakten zu Fonds

Die wichtigsten 3 Fakten zu Fonds als Kapitalanlage:

- Verbindliche Laufzeit (frühere Ausstieg mit Verlusten verbunden)

- Minimiertes Risiko durch gebündelte Einzelwerte

- Kaufgebühren müssen beim Volumen berücksichtigt werden

Wer Geld zurücklegen kann, für den sind Fonds eine Hervorragendes Alternative zu einzelnen Aktien. Gebündelte Fonds sind weniger empfindlich, da sie viele Player beinhalten, die in der Gesamtheit stabiler sind. Die Renditen sind dementsprechende moderater als bei Aktien, wie du aber schnell in unserem Best Practice der Dividenden siehst, lohnt sich das Investment. Allein den letzten 15 Jahren haben sich die Dividenden verdreifacht, von 2004 auf 2019, das sind 15 Jahre, brachte jährlich eine zusätzliche Ausschüttung von 27.8 Milliarden Euro. Eine Steigerung von 271.15 % zum Vergleichsjahr.

Was ist ein ETF einfach erklärt?

ETFs sind gebündelte Aktien, dadurch sinkt das Risiko (Ausfall, Gewinn- und Verlustspitzen). Das A&O bei der Abwägung. ETFs sind mit festen Laufzeiten verbunden.

Laufzeit von ETF Papieren

Wer sich mit dem klassischen Konto-Modell auskennt, der kann Aktien und Fonds vergleichen mit Tagesgeld und Festgeld. Tagesgeld ist immer verfügbar, es gibt keine Kapitalbindung. Wenn du dich für ein Festgeld-Modell entschieden hast, wird dein Geld mit einer bestimmten Laufzeit geparkt. Währenddessen hast du kein Zugriff auf dein Kapital. Solltest du es vorzeitig benötigen, ist dies mit Verlusten verbunden.

Hier wägst du also ab, handelt es sich um Geld, das du unter Umständen benötigt oder kannst du dein Kapital für eine bestimmte Zeit zur Seite legen und binden.

Starten wir zunächst mit unserer üblichen Bewertung: Vorteile, Nachteile und Risiken vom Handel mit Fonds.

Fonds im Überblick

Fonds sind genauso wie Aktien bei jeder Bank einzurichten. Verschiedene Anlageportfolios sind möglich und so ist eine dementsprechende Abstufung nach Risikofreude des einzelnen Anlegers möglich. Natürlich kennt auch jeder die Steuervorteile, welche mit Kapitalgeschäften möglich sind. Durch die große Auswahl an Fondsprodukten kannst du das Risiko gut streuen.

Jeder Kauf und die Fondsverwaltung kostet Gebühren. Dein Kapital ist langfristige gebunden, die Auflösung ist nur mit Verlust vor Ende der Laufzeit möglich.

Die derzeitige Rendite von Fonds ist mittel (im Vergleich zu den Kapitalanlage Alternativen) und das Risiko von Fonds ist absolut überschaubar.

Vorteile

- Einfache Depoteinrichtung bei Banken

- Anpassung an die eigene Risikofreude: Verschiedene Portfolio Typen sind möglich

- Steuervorteile

Nachteile

- Langfristige Kapitalbindung

- Auflösung nur mit Verlust möglich

- Depotgebühren

Fonds kaufen? Definitionen und Tipps

Bevor es an den Kauf der ersten Papiere geht, solltest du checken, welcher Anlagetyp du bist. Grundsätzlich hast du zwei Möglichkeiten.

- Passiver Anleger (ETF, Indexfonds)

- Aktiver Anleger (Aktie)

Passiver (ETF) oder aktiver Anleger (Aktie)?

Beide Formen bieten Vorteile. Handel mit einzelnen Aktien sorgt für höhre Kursausbrüche, dementsprechend potenziell mehr Gewinn (und Verlust). Das Risiko steigt. Wer eher zurückhaltend handeln will, der kauft Indexfonds (ETF).

Passiver Anleger

Das Wort ETF-Portfolio steht im Englischen für „Exchange Traded Fund” und ist ein börsengehandelter Indexfond. Dieser Indexfond bildet die Wertentwicklung eines Index ab, so wie beispielsweise den DAX in Deutschland oder der NASDAQ in den USA. Das sind aber nur die aller bekanntesten Vertreter. Wie du gleich in der Liste der besten, größten und günstigen Fonds sehen wirst.

New York Stock Exchange

Im Kern vereinen ETFs die Vorteile von Aktien und Fonds in einem Produkt, so kann man durch ETFs direkt in ganze Märkte Geld investieren. Ein echter Vorteil.

Aktiver Anleger

Im Gegensatz zu Fonds mit überschaubarem Risiko, kannst du auch als aktiver Anleger im Handel agieren. Als aktiver Anleger investierst du in einzelnen Aktien. Das kostet dementsprechend Zeit, denn geht es darum einzelne Unternehmen zu analysieren um festzulegen, welches Papier du kaufen willst.

Als aktiver Anleger bist du dementsprechend schneller von Kursschwankungen betroffen. Schon eine schlechte Nachricht am Morgen über ein einzelnes Unternehmen, kann dein Kapital stark minimieren, wenn du nicht streust.

Quelle: IhrHausverkauf.de (Aktien kaufen)

Liste: Beste, große und günstige ETFs (Indexfonds)

Stand: 31.12.2019

Beste MSCI World-ETF nach 1-Jahres Fondsrendite

| 1 | ComStage MSCI World UCITS ETF | 32,25% |

| 2 | Xtrackers MSCI World Index Swap UCITS ETF 1C | 31,27% |

| 3 | Deka MSCI World UCITS ETF | 31,16% |

Größte MSCI World-ETF nach Fondsvolumen in EUR

| 1 | iShares Core MSCI World UCITS ETF USD (Acc) | 20.904 Mio. |

| 2 | iShares MSCI World UCITS ETF (Dist) | 5.269 Mio. |

| 3 | Xtrackers MSCI World Index UCITS ETF 1C | 4.820 Mio. |

Günstige MSCI World-ETF nach Gesamtkostenquote

| 1 | Lyxor Core MSCI World (DR) UCITS ETF | 0,12% p.a. |

| 2 | SPDR MSCI World UCITS ETF | 0,12% p.a. |

| 3 | HSBC MSCI WORLD UCITS ETF | 0,15% p.a. |

Quelle: JustETF.com

Wie viel kostet es ETFs zu kaufen?

Wenn du dich für den Kauf eines ETF interessierst, wirst du im Internet viele verschiedene Preismodelle finden. Hier sind die einzelnen Preise je Trade vom Online Broker abhängig. Die Standardgebühren betragen in der Regel fünf bis acht, maximal zehn Euro. Dazu kommt eine vom Handelsbetrag abhängige Gebühr in Höhe von 0,25 %. Die Gebühr pro Kauf ist typischerweise auf einen oberen Maximalbetrag begrenzt.

Wer viel Online unterwegs ist, der findet schnell Alternativen. Attraktiv sind beispielsweise Flat-Fee-Angebote von verschiedenen etablierten Discount Brokern wie beispielsweise onvista.

Ebenso interessant sind Aktionsangebote, bei denen zu bestimmten Zeiten die volumenabhängige Gebühr bzw. die gesamten Gebühren komplett entfallen.

Gebühren und Kosten für den ETF-Kauf zusammengefasst:

- Kaufgebühr von 5 – 8 Euro, maximal 10 Euro

- Handelsbetrag meist 0.25 % vom Kauf

- Tipp! Flat-Free-Angebot wie bei onvista

Dein erster ETF Kauf: Viel oder wenig investieren?

Ein weiterer unschlagbarer Vorteil beim Fond-Handel, schon mit kleinen Anlagebeträgen kannst du einsteigen. Während du beim Investment in eine Immobilie bei der Bank 10% – 20% Eigenkapital vorlegen musst, was in Großstädten wie Hamburg, Berlin, München und Köln schnell 50.000 – 100.000 Euro sein können. Der Einstieg in Aktienfonds rentiert sich oft schon bei nur 10% der Summer, circa 5.000 – 10.000 Euro je Paket.

Order Menge und Kaufgebühr

Warum solltest du keine kleineren Pakete kaufen? Bei jedem Handel fällt eine Ordergebühr an. Wenn du ein Paket für 100 Euro kaufst, fallen bei vielen Banken direkt 5-8 Euro Ordergebühr an. Dementsprechend schrumpft dein Portfolio direkt auf 92-95 Euro Wert. Damit hast du schon die ersten 5-8 Euro Verlust gemacht, die ein entsprechender Kursanstieg des Fonds erst ausgleichen muss. Das bedeutet, direkt beim Kauf 5% – 8% Wertverlust.

Kauf von 100 Euro Ø 6.5% Verlust

zzgl. 0.25% Handelsgebühr

Bei einem Paket von 1.000 Euro kaufst, fällt die Tradinggebühr von unseren beispielhaften 5-8 Euro schon wesentlich weniger ins Gewicht. Bei einem Kauf von 1.000 Euro behältst du immerhin 992-995 Euro an Wert. Dementsprechend reduziert sich der Wertverlust auf nur noch 0.5% – 0.8%.

Kauf von 1.000 Euro Ø 0.65% Verlust

zzgl. 0.25% Handelsgebühr

Bei einem Paket von 10.000 Euro und einer Ordergebühr von 5-8 Euro reduziert sich der Wertverlust direkt auf 0.05% – 0.08%.

Kauf von 10.000 Euro Ø 0.07% Verlust

zzgl. 0.25% Handelsgebühr

Deshalb lohnt es sich, direkt größere Pakete zu kaufen.

Dazu kommt die zuvor erwähnte Kaufgebühr von circa 0.25% des gehandelten Paketes.

Ebenso günstig verhält es sich natürlich auch mit der Verwaltungsgebühr für dein Portfolio. Je mehr Wert du hältst, desto geringer ist der Effekt auf dein Portfolio.

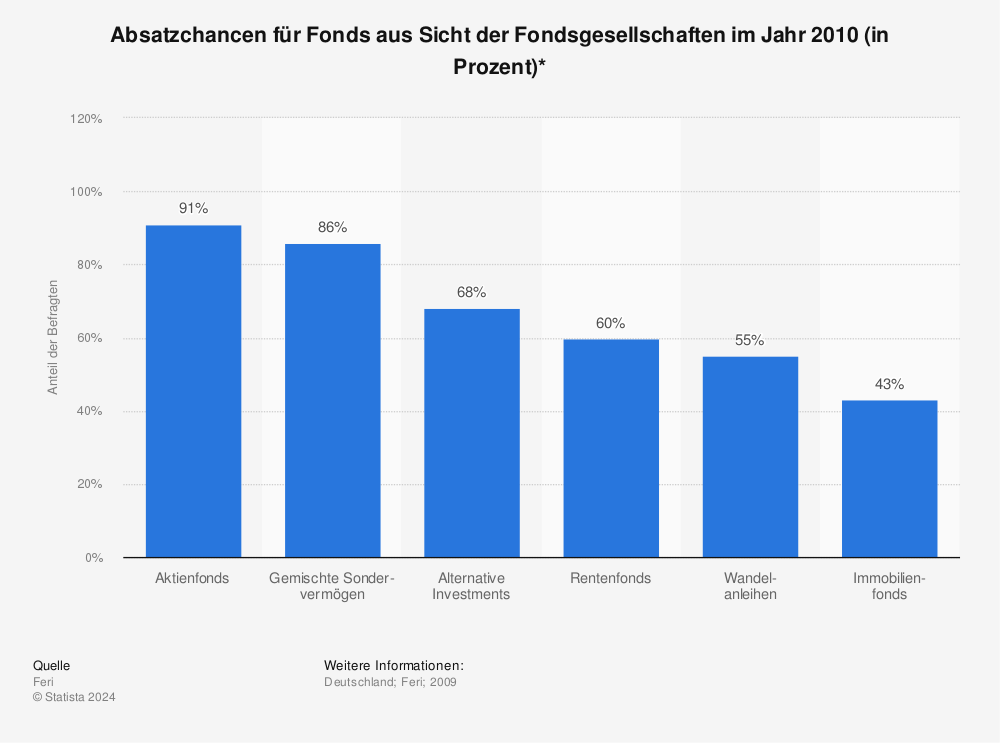

Fonds verkaufen: Absatzchancen

Diese Umfrage zeigt die Ewartungen über die Absatzchancen für Fonds aus Sicht der Fondsgesellschaften. Absatzchancen für Fonds aus Sicht der Fondsgesellschaften im Jahr 2010 (in Prozent).

Den besten Absatz finden nach Expertenmeinung:

- Aktienfonds

- Gemischte Sondervermögen

- Alternative Investments

- Rentenfonds

- Wandelanleihen

- Immobilienfonds

Quelle: Statista